不動産を売却したあと、「確定申告って必要なの?」と不安になっていませんか?

売却益が出た場合、多くのケースで確定申告が必要になります。本記事では、熊本市を中心としたエリアの賃貸・売買物件を豊富に取り扱う不動産のプロ【ハイコム】監修の下、確定申告が必要なケースと不要なケースの見分け方から、具体的な手順や提出書類、税額を抑える控除の活用方法まで詳しく解説します。

手続きを間違えて損をしないよう、正しい知識で安心の不動産売却を進めましょう。

目次

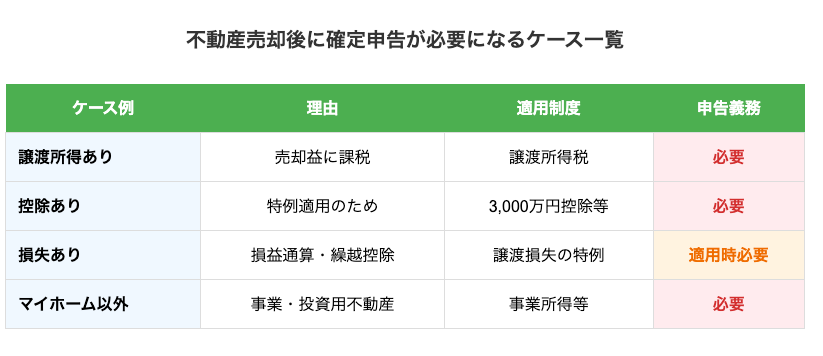

不動産売却で確定申告が必要になる4つのケース

不動産を売却したすべての人が確定申告をする必要があるわけではありません。ただし、特定の条件に該当する場合には、税務署への申告が義務づけられています。ここでは、確定申告が必要になる代表的な4つのケースをご紹介します。

譲渡所得が発生した場合

売却価格が取得費や諸経費を上回り、利益(譲渡所得)が出た場合には、確定申告が必要です。譲渡所得は「売却金額 −(取得費+譲渡費用)」で計算され、売却によって得た利益に対して税金(所得税・住民税)が課税されます。

申告を怠ると「無申告加算税」や「延滞税」が課されることもあるため、たとえ一時的な利益であっても正確な申告が重要です。

参照: 譲渡所得(土地、建物及びその他の資産の譲渡による所得)

3,000万円特別控除を使う場合

マイホームを売却して利益が出た場合、最大3,000万円までの譲渡所得が非課税となる「3,000万円特別控除」が適用できます。この控除は、自動的に適用されるわけではなく、確定申告での申請が必須です。

控除を受ければ課税対象が大きく減少するため、利益が出た売却においては、ほぼすべてのケースで申告手続きが必要になると考えてよいでしょう。

参照: マイホームを売ったときの特例(3,000万円の特別控除)

損益通算・繰越控除を適用する場合

不動産を売却して損失(マイナス)が出た場合でも、給与所得などと相殺できる「損益通算」、翌年以降に持ち越せる「繰越控除」の制度があります。これらも利用するには確定申告が必要です。

特に住宅ローン控除と組み合わせることで節税効果が高くなる場合があり、申告することで翌年度以降の税金を軽減できる可能性があります。

参照: マイホームを売ったときの軽減税率の特例と損益通算・繰越控除

マイホーム以外の売却(投資用・相続物件など)

投資用マンションや空き家、相続で取得した不動産など、マイホーム以外の資産を売却した場合も、利益の有無にかかわらず確定申告が必要なことがあります。

たとえば、相続不動産を売却して利益が出た場合は「取得費加算の特例」などの優遇措置を受けられる一方で、通常より複雑な計算や書類が求められることもあるため、税理士や不動産会社への相談が推奨されます。

あわせて読みたい

不動産売却で使える控除まとめ!3,000万円特別控除・相続・買換えの節税制度を解説

不動産を売却して利益が出た場合、譲渡所得税が課税されます。ですが、「3,000万円の特別控除」や「相続の取得費加算」などの制度を使えば、大幅に節税できることも。こ…

不動産売却後に確定申告が不要なケースとは?

すべての不動産売却が確定申告を必要とするわけではありません。条件によっては申告不要となるケースもあります。ここでは、確定申告が不要となる代表的な4つのパターンについて解説します。

譲渡所得が非課税になる場合

不動産を売却しても、取得費や譲渡費用を差し引いた結果「譲渡所得がゼロもしくはマイナス」の場合、課税対象が存在しないため申告の義務がありません。

特に、購入価格が高かったり、長年保有していた不動産を相場より安く売却した場合には、自然と譲渡益が出ないこともあり、申告不要となる可能性があります。

ただし、後述する特例を利用する場合は、所得の有無にかかわらず申告が必要となるので注意が必要です。

参照: 譲渡所得の計算

売却損が出たが給与所得と損益通算しない場合

売却によって損失(マイナス)が発生しても、給与などの他の所得と損益通算を行わず、繰越控除などの制度も利用しない場合には、申告は不要です。

つまり、税務上の損失をそのまま放置する形であれば、申告しないことにデメリットはありません。

ただし、将来の節税効果を考えると、申告しておいたほうが得になる場合もあります。

参照: 損益通算の概要

同居親族への無償譲渡(贈与に該当する場合)

不動産を親族間で「無償」で譲り渡す場合、それは売却ではなく「贈与」に該当します。この場合は確定申告ではなく、贈与税の手続きが対象になります。

たとえば、同居している子どもに土地を無償で譲ったケースなどが該当し、譲渡所得が発生しないため申告は不要ですが、贈与税の申告が必要になるケースがあります。

参照: 贈与税がかかる場合

収入や控除の状況で申告義務がないと判断されたケース

個人の所得状況や控除の適用状況によっては、そもそも課税対象とならず、確定申告の義務がないと判断されるケースもあります。

たとえば、売却による譲渡所得が少額で、総所得が課税最低限以下となるような場合です。

参照: 確定申告が必要な方

不動産売却の確定申告の手順と必要書類

不動産を売却して確定申告が必要となった場合、スムーズに進めるには事前準備が不可欠です。ここでは、申告のスケジュールから申告書の作成手順、そして必要な書類までをわかりやすく解説します。

申告期間と提出先(税務署)を確認する

提出先は、その年の1月1日時点での住所地を管轄する税務署です。郵送やe-Tax(電子申告)、税務署の窓口いずれかの方法で提出できます。

譲渡所得の計算と申告書の作成

譲渡所得は以下の式で算出されます:

譲渡所得 = 譲渡価額 −(取得費+譲渡費用)− 特別控除

取得費には購入価格や仲介手数料、登記費用などが含まれ、譲渡費用には売却時にかかった仲介手数料などが含まれます。さらに、3,000万円控除などの特別控除を差し引いて、課税対象額を確定します。

計算が完了したら、確定申告書B・第三表(分離課税用)・譲渡所得の内訳書を作成します。

3,000万円控除の適用手続き

マイホームの売却で3,000万円の特別控除を適用する場合は、別途その旨を記載した明細書の添付が必要です。また、居住用財産の売却であることを証明するための書類も必要になります(住民票の写しなど)。

この控除は「一生に一度」ではなく、一定の条件を満たせば何度でも利用可能ですが、他の特例と併用できないケースもあるため要注意です。

確定申告に必要な書類一覧

確定申告に必要な書類には、次のようなものがあります。

- 売買契約書(コピー)

- 不動産の登記事項証明書

- 購入時の契約書・領収書

- 仲介手数料などの支払い証明

- 住民票(居住用確認用)

- 確定申告書B、第三表、譲渡所得の内訳書

- 控除明細書(3,000万円控除など)

これらはすべて正確な計算と控除の適用に必要な資料となるため、売却時点で必ず保管しておくようにしましょう。

税金を軽減する3つの特例と控除制度

不動産売却で利益が出た場合でも、要件を満たせば税負担を大幅に軽減できる制度があります。ここでは、代表的な3つの特例と控除について、仕組みと注意点を解説します。

3,000万円特別控除の適用要件と注意点

マイホームを売却した際に譲渡益が出た場合、最大3,000万円までの利益を非課税にできる制度です。この控除が適用できるかどうかで、支払う税金に数十万〜数百万円の差が出ることもあります。

適用要件の主なポイントは以下の通りです。

- 自分が住んでいた家であること(居住用)

- 売却した日から3年を経過する年の12月31日までに譲渡すること

- 親族間での売買ではないこと

- 同じ年に他の特例(買い換え特例など)と併用しないこと

誤って複数の特例を併用してしまうと、後から否認される可能性があるため、事前の確認が非常に重要です。

所有期間による軽減税率の仕組み

不動産を「5年以上所有していた場合」、税率が軽減される制度もあります。これを「長期譲渡所得の軽減税率」と呼びます。通常、譲渡所得には約20%の税率(所得税・住民税)がかかりますが、長期保有物件ではより優遇された税率が適用されます。

- 短期(5年以下):約39%

- 長期(5年超):約20%

この区分は「売却した年の1月1日時点での所有期間」によって判定されるため、売却時期を調整することで税額を大きく左右する場合もあります。

買い換え特例・居住用財産の譲渡損失控除

売却後に新しい住宅を購入した場合、「買い換え特例」によって譲渡益の課税を将来に繰り延べることができます。また、マイホームを売却して損失が出た場合には、「居住用財産の譲渡損失の特例」によって、他の所得と相殺(損益通算)することが可能です。

どちらの制度も要件が厳しく、以下のような条件が必要です。

- 居住年数や床面積などの物件要件

- 買い換え・再取得の時期制限

- 住宅ローンの有無や金額

どちらの特例も3,000万円控除とは併用できないため、比較して有利な方を選ぶ必要があります。

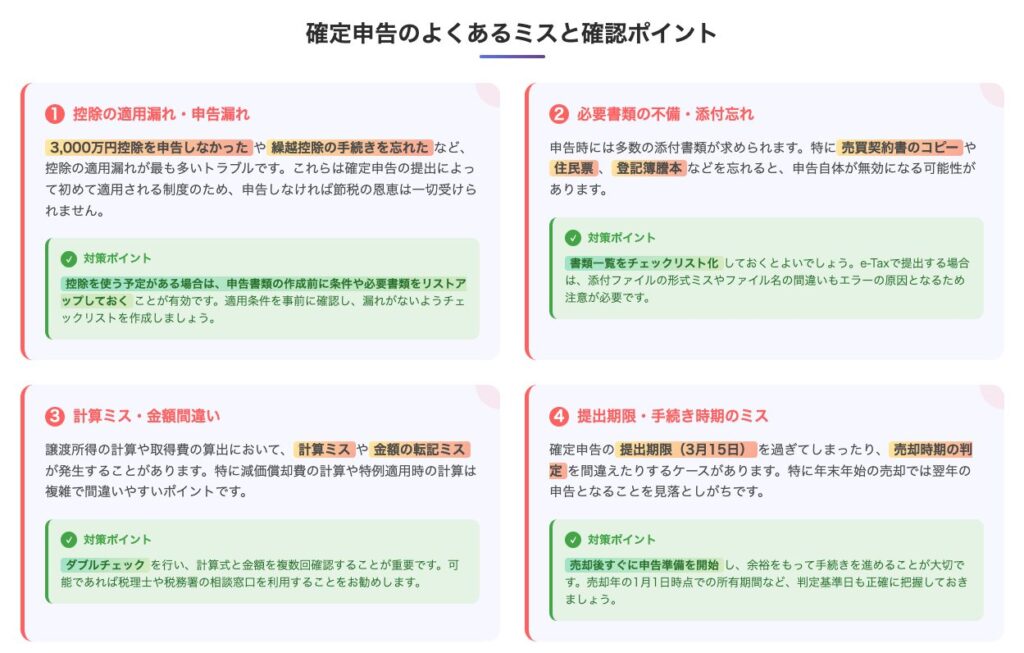

不動産売却の確定申告でよくあるミスとその対策

※2025年7月現在

不動産売却の確定申告では、計算方法や書類の記載ミスなどにより、本来受けられる控除が適用されなかったり、税務署から修正を求められたりするケースがあります。ここでは特に多い4つのミスと、それを防ぐための対策をご紹介します。

控除の適用漏れや申告漏れ

最も多いトラブルのひとつが、「3,000万円控除を申告しなかった」「繰越控除の手続きを忘れた」といった控除の適用漏れです。

これらは確定申告の提出によって初めて適用される制度のため、申告しなければ節税の恩恵は一切受けられません。

必要書類の不備や添付忘れ

申告時には多数の添付書類が求められます。特に「売買契約書のコピー」や「住民票」「登記簿謄本」などを忘れると、申告自体が無効になる可能性があります。

とくにe-Taxで提出する場合、添付ファイルの形式ミスやファイル名の間違いもエラーの原因となるため注意が必要です。あらかじめ書類一覧をチェックリスト化しておくとよいでしょう。

計算ミスによる過少申告

譲渡所得の計算では「取得費の把握」が難しく、概算で処理してしまった結果、利益額がズレて過少申告となるケースがあります。

取得費を証明する領収書が見つからない場合、「概算取得費(売却価格の5%)」として申告できますが、過剰な控除や誤差は税務調査の対象になりやすいため注意が必要です。

e-Tax利用時のエラーや受付不備

e-Taxを利用すれば自宅から申告できますが、操作ミスや接続不良による提出失敗が起こりがちです。また、送信完了と「受付処理完了」は別物で、後者が確認できなければ申告は成立していないと見なされる場合があります。

まとめ

不動産売却後に確定申告が必要になるかどうかは、売却益の有無や控除制度の活用の有無によって異なります。とくに「3,000万円特別控除」や「損益通算・繰越控除」を適用する場合には、申告手続きが不可欠です。

確定申告の手続きはやや煩雑ですが、制度の内容を理解し、必要な書類や申告の流れを整理しておくことで、大きな節税効果を得ることも可能です。逆に、申告漏れや控除の適用ミスによって、余計な税金を支払ってしまうこともあるため、注意が必要です。

確定申告に不安がある場合は、早めに税理士や不動産会社に相談することで、正確かつ安心な手続きを進めることができます。

熊本市内で不動産売却をご検討の方は、税務の専門家と連携しているハイコム不動産まで、ぜひお気軽にご相談ください。